Την έγκριση του περιεχομένου του ενημερωτικού δελτίου της Capital Clean Energy Carriers, για τη δημόσια προσφορά και την εισαγωγή για διαπραγμάτευση έως 250.000 άυλων, κοινών, ονομαστικών ομολογιών της στην κατηγορία τίτλων σταθερού εισοδήματος της αγοράς αξιών του Χρηματιστηρίου Αθηνών, με την έκδοση κοινού ομολογιακού δανείου ύψους έως €250.000.000, αποφάσισε η Επιτροπή Κεφαλαιαγοράς.

Συγκεκριμένα:

Το Διοικητικό Συμβούλιο της Επιτροπής Κεφαλαιαγοράς κατά την 1081η/13.2.2026 συνεδρίασή του αποφάσισε:

-Την έγκριση του περιεχομένου του ενημερωτικού δελτίου της εταιρείας με την επωνυμία «CAPITAL CLEAN ENERGY CARRIERS CORP» για τη δημόσια προσφορά και την εισαγωγή για διαπραγμάτευση έως 250.000 άυλων, κοινών, ονομαστικών ομολογιών της στην κατηγορία τίτλων σταθερού εισοδήματος της αγοράς αξιών του Χρηματιστηρίου Αθηνών, με την έκδοση κοινού ομολογιακού δανείου συνολικού ποσού έως €250.000.000.

-Την αναστολή εξαγοράς μεριδίων ΟΣΕΚΑ στις 3 & 6 Απριλίου 2026 (Καθολικό Πάσχα) και την 24η Δεκεμβρίου 2026, επίσημες αργίες του Χρηματιστηρίου Αθηνών για το έτος 2026.

Ανακοίνωση Διάθεσης Ενημερωτικού Δελτίου της εταιρείας «CAPITAL CLEAN ENERGY CARRIERS CORP.»

Η εταιρεία «CAPITAL CLEAN ENERGY CARRIERS CORP.» (εφεξής η «Εκδότρια» ή η «Εταιρεία») ανακοινώνει ότι από την 13.02.2026 θέτει στη διάθεση του επενδυτικού κοινού το εγκριθέν κατά τη συνεδρίαση της 13.02.2026 του Διοικητικού Συμβουλίου της Επιτροπής Κεφαλαιαγοράς ενημερωτικό δελτίο (εφεξής το «Ενημερωτικό Δελτίο»), το οποίο συντάχθηκε σύμφωνα με τον Κανονισμό (EE) 2017/1129, τους κατ’ εξουσιοδότηση Κανονισμούς (EE) 2019/979 και (ΕΕ) 2019/980 καθώς και τις εφαρμοστέες διατάξεις του Ν. 4706/2020, όπως ισχύουν, αναφορικά με την έκδοση κοινού ομολογιακού δανείου (εφεξής το «ΚΟΔ») από την Εκδότρια, συνολικού ποσού κατά κεφάλαιο έως €250.000.000, με ελάχιστο ποσό έκδοσης €200.000.000, διάρκειας επτά (7) ετών, διαιρούμενου σε έως 250.000 άυλες, κοινές, ονομαστικές, ομολογίες ονομαστικής αξίας εκάστης €1.000 (εφεξής οι «Ομολογίες»), σύμφωνα με την από 10.02.2026 συνεδρίαση του Διοικητικού Συμβουλίου της Εκδότριας (εφεξής η «Έκδοση»).

Οι Ομολογίες που πρόκειται να εκδοθούν θα διατεθούν προς κάλυψη από το επενδυτικό κοινό μέσω δημόσιας προσφοράς εντός της Ελληνικής Επικράτειας (εφεξής η «Δημόσια Προσφορά»), με χρήση της υπηρεσίας Ηλεκτρονικού Βιβλίου Προσφορών (εφεξής το «Η.ΒΙ.Π.») του Χρηματιστηρίου Αθηνών (εφεξής το «Χ.Α.»), θα καταχωρηθούν στο Σύστημα Άυλων Τίτλων (εφεξής το «Σ.Α.Τ.») και θα εισαχθούν προς διαπραγμάτευση στην Κατηγορία Τίτλων Σταθερού Εισοδήματος της Ρυθμιζόμενης Αγοράς του Χ.Α.

Το Χ.Α., κατά τη συνεδρίαση της 12.02.2026, ενέκρινε την εισαγωγή των Ομολογιών στην Κατηγορία Τίτλων Σταθερού Εισοδήματος της Ρυθμιζόμενης Αγοράς του Χ.Α. (η «Εισαγωγή»), υπό την αίρεση της έγκρισης του Ενημερωτικού Δελτίου από την Επιτροπή Κεφαλαιαγοράς και της επιτυχούς ολοκλήρωσης της Δημόσιας Προσφοράς.

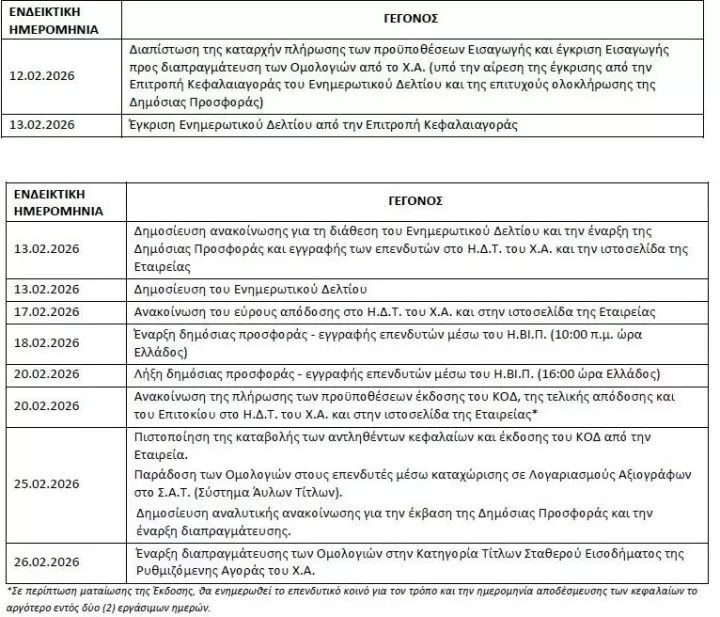

Κατωτέρω, παρατίθεται το αναμενόμενο χρονοδιάγραμμα της ολοκλήρωσης της Δημόσιας Προσφοράς της έκδοσης του ΚΟΔ και της εισαγωγής προς διαπραγμάτευση των Ομολογιών στην Κατηγορία Τίτλων Σταθερού Εισοδήματος της Ρυθμιζόμενης Αγοράς του Χ.Α., το οποίο έχει ως εξής:

Σημειώνεται, ότι το ως άνω χρονοδιάγραμμα εξαρτάται από πολλούς αστάθμητους παράγοντες και ενδέχεται να μεταβληθεί. Σε κάθε περίπτωση, θα υπάρξει ενημέρωση του επενδυτικού κοινού με σχετική ανακοίνωση της Εκδότριας.

Το Ενημερωτικό Δελτίο, όπως εγκρίθηκε από το Διοικητικό Συμβούλιο της Επιτροπής Κεφαλαιαγοράς στις 13.02.2026, θα είναι διαθέσιμο στο επενδυτικό κοινό, σύμφωνα με το άρθρο 21, παρ. 2 του Κανονισμού (ΕΕ) 2017/1129, σε ηλεκτρονική μορφή στις ακόλουθες ιστοσελίδες:

Της «Ελληνικά Χρηματιστήρια Α.Ε. – Χρηματιστήριο Αθηνών»: https://www.athexgroup.gr/el/raise-capital/list/how-to/new-listed-issuers

της Εκδότριας: https://ir.capitalcleanenergycarriers.com/athex-bond

της ΤΡΑΠΕΖΑΣ ΠΕΙΡΑΙΩΣ ΑΝΩΝΥΜΟΣ ΕΤΑΙΡΕΙΑ: https://www.piraeusgroup.gr/ccecbond

της ΑΛΦΑ ΤΡΑΠΕΖΑ ΑΝΩΝΥΜΗ ΕΤΑΙΡΕΙΑ: https://www.alpha.gr/el/idiotes/ependuseis/metoxes-kai-xrimatistirio/enimerotika-deltia

της EUROXX Χρηματιστηριακή ΑΕΠΕΥ: https://www.euroxx.gr/ccec.html

της ΤΡΑΠΕΖΑ OPTIMA BANK Α.Ε.: https://www.optimabank.gr/business/investment-banking/enimerotika-pliroforiaka-deltia/

Επίσης, κατά τη διάρκεια της Δημόσιας Προσφοράς, το Ενημερωτικό Δελτίο θα είναι διαθέσιμο δωρεάν στο επενδυτικό κοινό και σε έντυπη μορφή, κατόπιν πρωτοβουλίας της Εταιρείας, εφόσον ζητηθεί, στο δίκτυο των καταστημάτων των Συντονιστών Κύριων Αναδόχων «ΤΡΑΠΕΖΑ ΠΕΙΡΑΙΩΣ ΑΝΩΝΥΜΟΣ ΕΤΑΙΡΕΙΑ», «ΑΛΦΑ ΤΡΑΠΕΖΑ ΑΝΩΝΥΜΗ ΕΤΑΙΡΕΙΑ», «ΤΡΑΠΕΖΑ OPTIMA BANK Α.Ε.» και «EUROXX Χρηματιστηριακή Α.Ε.Π.Ε.Υ.».